Der Krieg und die globalen Energiemärkte

von Akram Belkaïd

Importverbote für Erdöl, Erdgas und andere Energieträger aus Russland, um die „Hauptschlagader der russischen Wirtschaft“ abzuklemmen – das ist die Strategie, die man in Washington am 6. März eingeschlagen hat, um Moskau für die militärische Invasion in der Ukraine zu bestrafen.

„Wir beteiligen uns nicht an der Finanzierung von Putins Krieg“, erklärte Präsident Joe Biden, und räumte den US-Importeuren eine Frist von 45 Tagen ein, um ihre Lieferverträge für russisches Öl und Gas zu kündigen. Die europäischen Staaten, allen voran Deutschland, haben diese Strategie nicht übernommen. Europa will sich jedoch – nach eigenem Bekunden – auf längere Sicht aus der Abhängigkeit von russischen Öl- und Gaslieferungen befreien.

„Wir dürfen nicht von einem Lieferanten abhängig sein, der uns explizit bedroht“, sagte EU-Kommissionspräsidentin Ursula von der Leyen am 8. März. Im Grunde wollen Amerikaner und Europäer also dasselbe: Ein letztlich konsequentes, langfristiges Embargo auf russisches Erdöl und Erdgas – auch wenn man in Berlin immer noch hoffen mag, dass man nach dem Ende des Ukrainekriegs zum Status quo ante zurückkehren kann.

In jedem Fall zeichnet sich eine umfassende Neuordnung des Weltmarkts für Erdöl, Erdgas und andere fossile Energieträger ab. Der Westen muss so schnell wie möglich neue Lieferanten und Moskau neue Kunden finden. Besonders groß ist die Herausforderung für Europa: Was die fossilen Energieträger betrifft, so ist der alte Kontinent hochgradig von russischen Importen abhängig, die beim Erdöl 20 Prozent, beim Erdgas 40 Prozent und bei der Kohle 50 Prozent des gesamten Energiebedarfs abdecken. Diese fossilen Importe machen 62 Prozent aller russischen Einfuhren in die EU-Länder aus, im Fall Deutschland sind es sogar 75 Prozent.

Die Abhängigkeit der größten Wirtschaftsmacht Europas ist besonders frappierend: 55 Prozent des in Deutschland verbrauchten Erdgases stammen aus Russland; beim Erdöl sind es etwa 35 Prozent, bei der Kohle etwa 50 Prozent.1 Berlin will seine Öl- und Kohleimporte aus Russland bis Ende des Jahres herunterfahren. Auf das russische Erdgas kann die deutsche Regierung kurzfristig aber nicht verzichten, weil sonst drastische Maßnahmen beim Heizen und eine Einschränkung der Wirtschaftstätigkeit und damit eine Konjunktureinbruch drohen würden.

Die angestrebte Abkehr Europas von Moskau ist allerdings schwierig. Der Öl- und Gasweltmarkt ist schwerfällig und lässt sich nicht so schnell reorganisieren, um die Voraussetzungen für ein sofort wirksames Embargo gegen Russland zu schaffen. Ein Beispiel: Norwegen, das derzeit 20 Prozent des europäischen Bedarfs deckt, scheint ein idealer Ersatzlieferant zu sein, hat jedoch Schwierigkeiten, die zusätzliche Nachfrage zu erfüllen. Beim Erdgas sei sein Land schon am Kapazitätsmaximum, erklärte Ministerpräsident Jonas Gahr Støre am 8. März. Und Gasexperten schätzen, dass eine deutliche Steigerung der norwegischen Produktion frühestens nach neun Monaten zu erreichen wäre. Gleiches gilt für die Niederlande, den anderen großen Erdgasproduzenten in der Nordsee.

Auch andere Exporteure, die Europa beliefern, sind nicht in der Lage, ihre Erdöl- und Erdgasproduktion dauerhaft zu erhöhen. Sie können zwar kurzfristig zusätzliche Mengen liefern, Russland aber auf lange Sicht nicht als Anbieter ersetzen. So haben die USA am 25. März angekündigt, die Flüssiggaslieferungen in die EU in den kommenden Jahren massiv zu erhöhen. Doch das zusätzliche US-Gas könnte nur etwa ein Drittel der russischen Lieferungen ersetzen. Zudem ist es deutlich teurer als das russische Pipeline-Gas, weil es per Schiff über den Atlantik transportiert werden muss.

Algerien, das ebenfalls als alternativer Lieferant im Gespräch ist, hat schon jetzt Schwierigkeiten, seine im Rahmen der Organisation erdölexportierender Länder (Opec) festgelegten Fördermengen einzuhalten. Auch beim Erdgas ist die algerische Produktion am Anschlag. Das Land ist der drittwichtigste Erdgaslieferant der Europäischen Union (7,6 Prozent der gesamten EU-Importe) und verfügt über eine Zusatzkapazität von 10 bis 15 Milliarden Kubikmeter pro Jahr.

Doch der Rückgriff auf diese Reserve ist aus zwei Gründen beschränkt. Erstens steigt der Energieverbrauch Algeriens seit 2010 um 5 Prozent pro Jahr an, sodass ein steigender Anteil der Erdgasproduktion für den Inlandsmarkt benötigt wird. Zweitens möchte die Regierung in Algier wegen der Spannungen mit dem Nachbarland Marokko nicht ihren wichtigsten Waffenlieferanten in Moskau vergrätzen.

Rücksicht auf geopolitische Gegebenheiten muss auch Ägypten üben. Das Land gewinnt zwar als Erdgaslieferant an Bedeutung und liegt mit Reserven von zwei Billionen Kubikmetern weltweit auf Rang 16. Allerdings ist es zu 90 Prozent von Getreideeinfuhren aus Russland und der Ukraine abhängig.

Das Nachbarland Libyen ist tief gespalten, wobei eine der Bürgerkriegsparteien von Russland militärisch unterstützt wird. Auf den libyschen Erdölfeldern kommt die Förderung aufgrund von Kämpfen oder Streiks immer wieder zum Stillstand. Und da sich im Bürgerkrieg keine politische Lösung abzeichnet, liegt eine Normalisierung der Produktion in weiter Ferne.

Was andere Förderländer wie Nigeria oder Angola betrifft, so können sie als Lieferant nicht verlässlich einspringen, weil sie ein doppeltes Handicap haben: die große geografische Entfernung zu Europa und weitgehend veraltete Förder- und Transportanlagen.

„Die russischen Lieferungen an fossilen Energieträgern zu substituieren, ist nicht unmöglich“, erklärt uns ein Rohstoffhändler in Genf, wo 80 Prozent der Geschäfte mit russischem Erdöl und Erdgas abgeschlossen werden. „Voraussetzung wäre allerdings ein koordiniertes Vorgehen der Europäer und eine Bündelung ihrer Nachfrage. Das widerspricht aber der Liberalisierungspolitik, die Brüssel in diesem Sektor seit mindestens 30 Jahren verfolgt.“

Von der ist die Kommission inzwischen ein Stück weit abgerückt: Mit dem Ziel, die Energiepreise abzufedern, legte sie am 23. März Vorschläge für eine gemeinsame Gasbeschaffung vor. Zudem sollen die EU-Mitgliedstaaten nach dem Willen Brüssels zukünftig dafür sorgen, dass ihre strategischen Gasspeicher jeweils zum 1. November des Jahres zu 90 Prozent gefüllt sind.

Im Vergleich zu Europa sind die USA sehr viel weniger von russischer Energie abhängig. Exporte aus Russland machen nur 8 Prozent der US-Energieeinfuhren aus. Beim Rohöl liegt der Anteil sogar nur bei 3 Prozent: Insgesamt importieren die Vereinigten Staaten 3,1 Milliarden Barrel, davon kommen lediglich 245 Millionen Barrel aus Russland. Bei der Diversifizierung der Versorgung kann Washington auf seinen wichtigsten Energiepartner Kanada zählen.

Auf zahlreichen Erdöl- und Erdgasfeldern in Alberta und Saskatchewan wurde in den letzten Jahren nur wenig produziert. Jetzt lohnt sich die Förderung dank der gestiegenen Ölpreise wieder mehr. Trotzdem plant die Regierung Biden – zumindest momentan – nicht, die Fertigstellung der gestoppten Ölpipeline Keystone XL zu genehmigen, die den Westen Kanadas mit den Raffinerien am Golf von Mexiko verbinden sollte. Die USA können außerdem eine Vielzahl kleiner privater Produzenten mobilisieren, die nur bei hohen Preisen marktfähig fördern können – was in der aktuellen Situation der Fall ist.

Noch wichtiger: Washington kommt wieder mit Venezuela ins Geschäft. Nach der jahrelangen Ächtung des Maduro-Regimes zeichnet sich eine teilweise Aufhebung der Sanktionen und eine Wiederaufnahme der venezolanischen Rohöllieferungen ab, die 2019 auf 90 000 Barrel pro Tag sanken; 15 Jahre zuvor waren es noch 150 000 Barrel pro Tag gewesen.2 Allerdings sind hohe Investitionen erforderlich, um die veralteten venezolanischen Anlagen instand zu setzen.

Die Ukrainekrise und die Reaktion Washingtons haben die drei energie- und industriepolitischen Prioritäten der USA deutlich gemacht: Erstens will man die langfristige Versorgung sichern, was die Annäherung an Venezuela und verschiedene westafrikanische Erdölproduzenten erklärt. Zweitens gilt es eine Unterversorgung mit fossilen Energieträgern und eine Verknappung dieser Ressourcen auf dem Weltmarkt zu verhindern, um so den Anstieg der Rohöl- und Spritpreise zu stoppen.

Dieses zweite Ziel dürfte schwer zu erreichen sein. Denn die Golfstaaten, allen voran Saudi-Arabien und Katar, sträuben sich dagegen, die Fördermengen zu erhöhen und insbesondere ihre Zusammenarbeit mit Russland im Rahmen des Ölkartells Opec+ einzustellen.3 Sollte es zu einer Einigung im Atomstreit mit Iran kommen und Washington im Gegenzug die Sanktionen aufheben, könnte Teheran mehr Erdöl und Erdgas exportieren. Allerdings scheut Iran die Konfrontation mit Russland, an dessen Seite man sich militärisch in Syrien engagiert.

Moskau macht derweil seine Zustimmung zu einem solchen Abkommen von der Garantie abhängig, dass seine Handelsbeziehungen mit Iran von den Sanktionen des Westens gegen Russland nicht erfasst werden. Die USA und ihre Verbündeten haben es bisher nicht sonderlich eilig gehabt, eine Einigung mit Iran zu erzielen. Unter den neuen Bedingungen sorgen sie sich nun aber plötzlich um das Wohl des iranischen Volks und warnen vor einem „Zusammenbruch des Abkommens“.

Die dritte Priorität Washingtons ist die Sicherung der internationalen Absatzmärkte für die US-Öl- und Erdgasproduzenten. Die aktuelle Krise stellt insbesondere für die Gasproduzenten eine große Chance dar, könnte sie doch dazu führen, dass Flüssiggas (LNG) aus den USA das russische Gas zumindest teilweise vom europäischen Markt verdrängt und Länder wie Deutschland in neue Infrastruktur investieren, um große LNG-Mengen zu importieren.

Die Zukunft der russischen Öl- und Gasexporte liegt in China, das schon jetzt 32,8 Prozent dieser russischen Ausfuhren abnimmt. Im Februar haben Peking und Moskau einen Vertrag zur Lieferung von jährlich 10 Milliarden Kubikmeter Erdgas unterzeichnet und eine Liefervereinbarung von täglich 200 000 Barrel Erdöl um zehn Jahre verlängert (siehe den Text von McCoy auf S.??) Der Kreml, der sich lange um eine Diversifizierung seines Kundenportfolios bemüht hat, wird also seine Exporte nach China drastisch erhöhen.

2 „U.S. petroleum imports from Venezuela between 2000 and 2019“, Statista, Mai 2021.

3 Siehe Sadek Boussena, „Billiger als Regen“, LMd, Juni 2020.

Aus dem Französischen von Markus Greiß

Drohender Hunger

von Akram Belkaïd

Der Krieg in der Ukraine führt zu dramatischen Verwerfungen auf dem Weltmarkt für Getreide, Sonnenblumenöl und Düngemitteln. Besonders prekär ist die Lage beim Weizen. UN-Generalsekretär Guterres erklärte, mit der Ukraine werde die Kornkammer des Planeten bombardiert, damit drohe „ein Hurrikan des Hungers“.

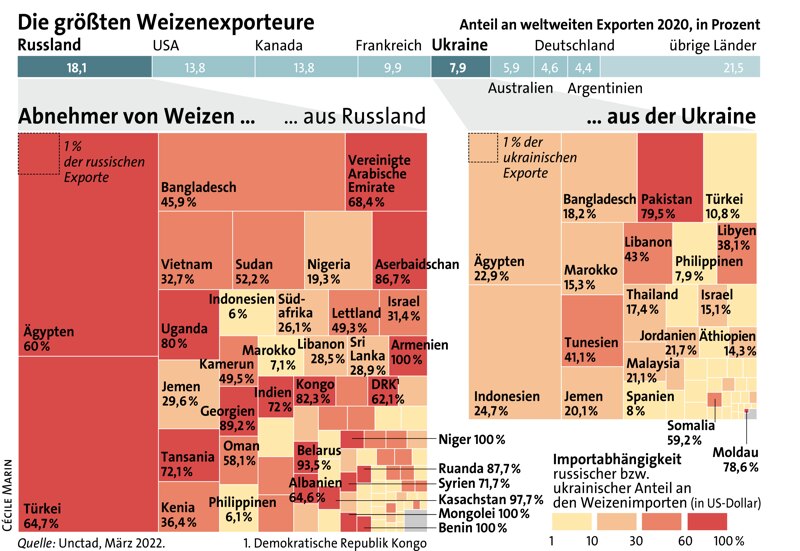

Russland und die Ukraine versorgen weite Teile der Welt mit Weizen, Mais, Roggen und Gerste; sie kommen für insgesamt 30 Prozent der globalen Weizenexporte auf. Der Export der Ukraine ist komplett zusammengebrochen. Hafenstädte werden bombardiert, Flughäfen, Straßen, Schienenwege und Getreidesilos sind teilweise zerstört. Etwa die Hälfte der Agrarflächen ist wegen des Kriegs nicht bestellbar. Hunderttausende Menschen, die in der Landwirtschaft arbeiten, sind geflohen oder wurden eingezogen.

In Russland verkündete das Landwirtschaftsministerium Mitte März einen Getreide-Exportstopp bis zum 30. Juni, angeblich um die eigene Versorgung sicherzustellen. Dass Moskau Getreide als politische Waffe einsetzt, wurde vom Grünen-Europaabgeordneten Martin Häusling kritisiert. Er vermutet, dass Staaten, die sich nach dem Überfall auf die Ukraine mit Kritik und Sanktionen zurückhalten, bevorzugt beliefert werden.

Die russische Ankündigung ließ die Agrarpreise weiter steigen. Der auch von Spekulanten getriebene Weizenpreis lag bis Mitte Februar bei 260 bis 270 Euro je Tonne. Im März sprang er zeitweilig auf 420 Euro. „Die Weizenkrise ist weniger ein Mengen- als vielmehr ein Preisproblem“, sagt Francisco Mari von Brot für die Welt. Gerade die ärmeren Länder könnten sich die teuren Importe kaum leisten.

Ein Faktor sind auch die hohen Energiepreise. Weizen wird agroindustriell produziert, mit viel Dünger, der mit Erdgas hergestellt wird. Schon vor dem Krieg hatten die starke Nachfrage und teilweise schlechte Ernten die Preise gepusht, die jetzt komplett aus dem Ruder laufen.

Von der Weizenkrise besonders stark betroffen sind einige Staaten Afrikas (siehe Grafik). Auch Bangladesch und die Türkei importieren ihr Getreide großenteils aus der Ukraine und aus Russland.

Doch es gibt auch Krisengewinner. Indien, zweitgrößter Weizenproduzent der Welt, setzt alles daran, seine schwache Exportquote zu erhöhen, um von den hohen Preisen zu profitieren. Laut Times of India werden die Hafenbehörden gedrängt, die Weizenexporte zu beschleunigen; auch zusätzliche Güterwaggons werden bereitgestellt. Staatliche Qualitätskontrollen sollen helfen, neue Märkte zu erschließen.

⇥Manfred Kriener