Billiger als Regen

Die aktuelle Ölkrise und die Zukunft der Opec

von Sadek Boussena

Der 21. April 2020 dürfte in die Geschichte eingehen – als der Tag, an dem das „schwarze Gold“ billiger war als Regenwasser. An der New Yorker Rohstoffbörse wurde das Barrel West Texas Intermediate bei Tagesschluss am Terminmarkt zum Negativpreis von minus 37,63 Dollar gehandelt.

Wegen der Coronapandemie ist derzeit die halbe Menschheit in ihrer Mobilität eingeschränkt. Die Erdölnachfrage liegt am Boden; aus Pipelines und Tankern fließt das überschüssige Öl in Speichertanks, die bald nichts mehr aufnehmen können. Auf den Finanzmärkten wissen die Ölpreisspekulanten nicht, wohin mit ihrem Rohöl. Ihre verzweifelte Suche nach Abnehmern ging Mitte April deshalb so weit, dass sie ihnen Geld bezahlten, wenn sie ihr Öl kauften.

Diese nie dagewesene Situation ist mindestens so erstaunlich wie die Kette von Ereignissen, die ihr vorausging. Alles fing mit dem Kollaps der Ölnachfrage an. Dieser Kollaps war für einen Markt, auf dem die Turbulenzen normalerweise von der Angebotsseite ausgehen, ein ungewohnter Schock. Zu allem Überfluss zettelte Saudi-Arabien mitten in der globalen Pandemie einen Preiskrieg an: Am 6. März gab Riad bekannt, dass das Land seine Preise senken und im April seine Exportmenge erhöhen wolle.

Die USA waren von diesem Schritt, den sie als Angriff auf ihre Ölindustrie werteten, umso überraschter, weil er von einem strategischen Verbündeten ausging, der den militärischen Schutz Washingtons genießt.1 Nach dem amerikanischen Kartellrecht darf die US-Regierung eigentlich nicht formell am Markt intervenieren. Angesichts der gravierenden Lage und der bevorstehenden Wahlen schaltete der US-Präsident sich trotzdem persönlich in die Krisenbewältigung ein.

Nachdem Donald Trump den Saudis zunächst mit Sanktionen gedroht hatte, nahm er schnellstens Verbindung zu seinen Partnern in Riad auf; ebenso wie zu Russland, einem strategischen Feind Washingtons. Am 12. April verständigte sich das ad hoc zusammengerufene „Erdöl-Triumvirat“ nach informellen Gesprächen auf eine – historisch ebenfalls einmalige – Drosselung der Fördermenge um 9,7 Millionen Barrel pro Tag, was beinahe 10 Prozent der Weltproduktion entspricht.

Die Einigung, die Trump in einem Tweet als „Big Oil Deal“ lobte, wurde bereits tags darauf von den G20-Staaten gebilligt – darunter wichtige Ölimporteure wie China, Indien und einige EU-Staaten, die ein Interesse an niedrigen Preisen haben. Noch vor wenigen Wochen wäre eine solche Entwicklung unvorstellbar gewesen. Welche Tendenzen treten hier zutage, und welche Veränderungen im weltweiten Ölmarktgefüge kündigen sich darin an?

Erstens: Diese Krise beweist einmal mehr, dass der Organisation erdölexportierender Länder (Opec) ihre Führungsrolle immer mehr entgleitet. Saudi-Arabien hielt es vor seiner Preisattacke nicht einmal für nötig, die zwölf anderen Opec-Mitglieder zu konsultieren, von denen denn auch kein einziges öffentlich auf den unglücklichen saudischen Vorstoß reagierte.

Dabei war die Opec lange Zeit ein entscheidender Akteur auf dem Ölmarkt. Sie wurde 1960 gegründet und führte die erste Ölpreiskrise von 1973 herbei, indem sie die Preise von 3 auf 11 Dollar pro Barrel entschweben ließ. So spektakulär diese Entscheidung damals war, spiegelte sie in Wahrheit nur ein verändertes Kräfteverhältnis beim Rohölangebot wider.

Die Opec-Mitgliedstaaten kontrollierten damals 50 Prozent des Markts. Der sogenannte Posted Price – also der vorab vereinbarte Festpreis, nach dem die Abgaben der Konzerne an die Förderländer berechnet wurden – wurde nicht mehr von den großen westlichen Ölkonzernen, sondern einseitig von den Opec-Staaten festgelegt, die sich damit ihre preispolitische Souveränität sicherten.

Der viel heiklere Punkt für die westlichen Länder war allerdings, dass die arabischen Staaten das Erdöl als politische Waffe einsetzten. Weil die USA im Oktober 1973 während des Jom-Kippur-Kriegs Israel unterstützten, wurde als Vergeltungsmaßnahme gegen sie und andere Staaten ein Ölembargo verhängt. Fortan suchten die auf Rohölimporte angewiesenen USA sich von der geopolitisch und militärisch kaum kontrollierbaren Region unabhängiger zu machen.

Nach 1973 wurde die Ölversorgungssicherheit zum Hauptanliegen der Nato-Staaten. 1974 gründeten die Länder der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) auf Betreiben der USA die Internationale Energieagentur (IEA), um ihre Positionen besser abzustimmen und strategische Reserven anzulegen. Gleichzeitig versuchten sie die Ölproduktion außerhalb der Opec anzukurbeln, um die Bezugsquellen zu diversifizieren.

Erdöllagerstätten, die vor 1973 nicht rentabel waren, wie die Nordsee, der Golf von Mexiko und der Golf von Guinea wurden erschlossen. Letztlich aber fanden sich die westlichen Länder mit der Opec-Politik ab, die darauf abzielte, die hohen Preise zu verteidigen. Trotz ihrer schon zum Ritual gewordenen Ermahnungen blieben die Länder des Westens gegenüber der Opec relativ versöhnlich, zumal wenn es um die Förderung kostenintensiver Ölsorten ging – etwa um Offshore-Öl aus extremen Meerestiefen vor der brasilianischen Küste, kanadische Schweröle oder das sogenannte nichtkonventionelle Erdöl der US-Amerikaner.

Vom Himmel fallende Profite

Dementsprechend blieben die gegen die Opec gerichteten Gesetzentwürfe, die im US-Kongress verhandelt wurden, durchweg folgenlos. Als 1995 die Welthandelsorganisation (WTO) gegründet wurde, bestanden die führenden Industrieländer gar nicht erst darauf, den Ölmarkt in deren Zuständigkeitsbereich aufzunehmen. Die durch Kursgewinne entstehenden Mehreinnahmen der Exportländer – die sogenannten windfall profits („vom Himmel fallende Profite“) – flossen ohnehin in Form von Zahlungen für Importe oder Einlagen in die OECD-Volkswirtschaften zurück. Die USA konnten Saudi-Arabien und die anderen Golfmonarchien sogar für ein System des „Petrodollar-Recyclings“ gewinnen, das die Rolle des Dollar bei Ölgeschäften noch stärkte.

Die Opec ließ sich allerdings von der Strategie der IAE-Länder nicht hinters Licht führen. Sie sah ihre Hochpreispolitik als berechtigte Korrektur des „Schleuderpreises“, den das Kartell der „Sieben Schwestern“ durchgesetzt hatte – also jene Gruppe der großen angelsächsischen Mineralölgesellschaften, die bis in die 1970er Jahre hinein die Ölindustrie beherrscht hatten (und von denen nur noch BP, Chevron und ExxonMobil übrig geblieben sind).

Beim ersten Gipfel der Opec-Staatschefs 1975 in Algier betonte die Organisation, Öl müsse als „seltener und nicht nachwachsender Rohstoff“ mit einem „angemessenen Preis“ vergütet werden. Der damaligen Stimmungslage entsprechend sollte vor allem sichergestellt werden, dass auch künftige Generationen von dem Geldsegen noch etwas haben. Darum gab die Organisation ganz bewusst der Preisverteidigung den Vorzug vor dem Ausbau ihrer Marktanteile.

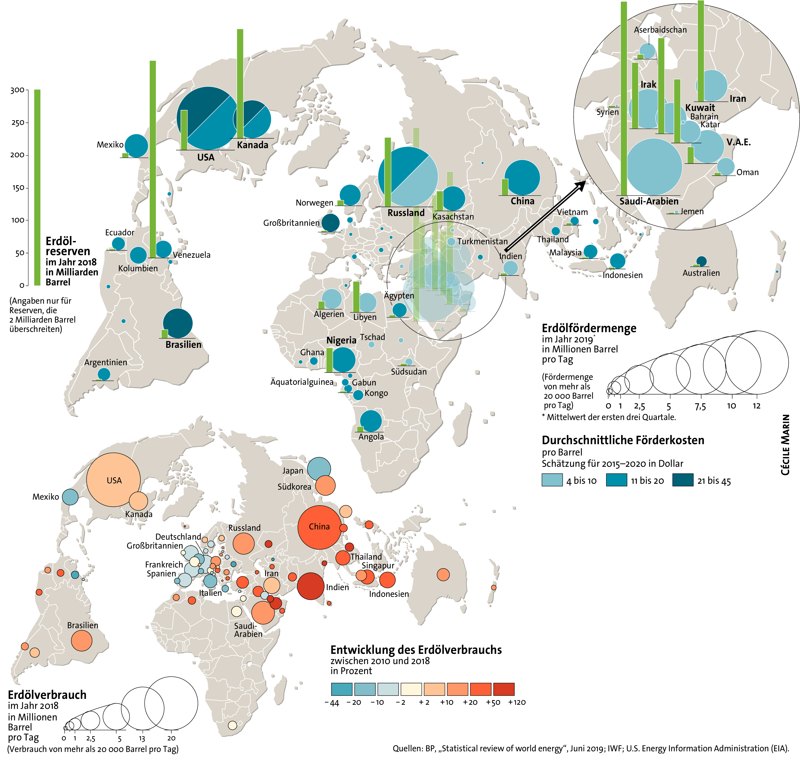

Dieser Modus vivendi hielt sich bis heute – mit dem Ergebnis, dass die Opec ihre Gesamtproduktion (zwischen 30 und 33 Millionen Barrel pro Tag) in den letzten 40 Jahren nicht erhöht hat, und das, obwohl die weltweite Nachfrage im selben Zeitraum um 40 Prozent anstieg. Saudi-Arabien produzierte 1979 mit 10 Millionen Barrel pro Tag in etwa dieselbe Menge wie heute, obwohl seine Reserven am billigsten zu fördern sind. Ihr in den frühen 1980er Jahren erklärtes Förderziel von 20, später 15 Millionen Barrel pro Tag gaben die Saudis auf.

Die Ölmonarchien am Golf gelangten zu unerhörtem Reichtum und wurden heftig umworben. Von einem „Ende des Erdöls“ oder davon, dass Öl von anderen Energieträgern abgelöst werden könnte, war damals keine Rede. Alle dachten, sie hätten Zeit genug, um ihr Öl zu guten Preisen zu verkaufen, und niemand sah einen Sinn darin, um Marktanteile zu kämpfen.

Heutzutage – und das ist die zweite Entwicklung, die in der aktuellen Krise in verschärfter Form deutlich wird – ist der Ölmarkt durch ein permanent instabiles Gleichgewicht geprägt. Die großen Produzenten – unter ihnen die Hauptakteure der aktuellen Krise Saudi-Arabien, die USA und Russland – setzen sich wieder mit strategischen Grundsatzfragen auseinander. Sollen sie den Preis hoch halten oder die Fördermenge steigern? Sollen sie an einem Mindestmaß an internationalen Regulierungen mitwirken oder wieder auf Konkurrenz setzen?

Preiskriege gab es auch früher schon, aber anders als 1986 oder 2014 zeigen sich etliche Beobachter durch den von Saudi-Arabien mitten in der Coronapandemie angezettelten „Blitzkrieg“ beunruhigt. Manche werten ihn als Trotzreaktion des impulsiven Kronprinzen Mohammed bin Salman (kurz MBS) auf das Scheitern seiner Verhandlungen mit Moskau über eine gemeinsame Drosselung der Fördermenge.2

Andererseits musste Riad klar sein, dass sein Vorstoß für die amerikanischen Erdölproduzenten verheerende Auswirkungen haben würde. Darum fällt es schwer, an einen unbedachten Schritt zu glauben. Saudi-Arabien hatte ursprünglich sicherlich weiter reichende Absichten und wollte mit der Drohkulisse eines neuen Konkurrenzkampfs die Amerikaner zwingen, ein Preisniveau auszuhandeln, das sich besser mit den saudischen Interessen verträgt.

Erbitterter Preiskrieg

Während nämlich die Opec und seit 2016 die Opec+ (ein Verbund aus der Opec und zehn weiteren Erdölproduzenten, darunter Russland und Mexiko) die Preise verteidigten, steigerten die USA ihre Gesamtproduktion innerhalb von zehn Jahren von 8 auf 14 Prozent des Weltmarktanteils.3 Begünstigt wurde diese Entwicklung durch die US-Embargos gegen große Förderländer wie Iran, Venezuela, Libyen, Irak (und auch Russland), die es diesen Ländern schwer oder unmöglich machten, ihr Öl zu exportieren.

In einem Punkt hatten die Saudis mit ihrem Alleingang immerhin Erfolg: Sie zwangen die anderen großen Ölproduzenten, einschließlich der Vereinigten Staaten, sich mit der Opec+ zu arrangieren. Ihre Partner stießen sie allerdings vor den Kopf. Und für die Zukunft könnte diese zur Unzeit vom Zaun gebrochene Aktion noch zum Problem werden. Saudi-Arabien hat inzwischen de facto die Führungsrolle der Opec übernommen. Obwohl das Land nur 10 Millionen Barrel pro Tag produziert, hat seine Stimme das Gewicht von 35 Millionen Barrel pro Tag – das ist die Gesamtfördermenge aller Mitgliedstaaten.

Diese Hebelwirkung machte Saudi-Arabien zum maßgeblichen Machtfaktor und öffnete dem Land die Tür zu den G20. Dass die Saudis sich von der Politik der Preisverteidigung verabschiedet und ohne Mandat im Rahmen eines informellen Erdöl-Triumvirats verhandelt haben, wird der Einheit der Opec schaden. Trotz der Schwierigkeiten, mit denen der Irak, Venezuela und Iran zu kämpfen haben, sollte man nicht vergessen, dass auch sie Schwergewichte sind, die allerhand Schaden anrichten können – ganz zu schweigen von den übrigen Mitgliedern, die möglicherweise nicht länger einsehen, warum sie einer Organisation angehören sollen, die ihnen keine Vorteile mehr bringt.

Die sichtlich überrumpelte US-Regierung ihrerseits hat deutlich gemacht, dass sie das angekündigte Desaster nicht untätig hinnehmen wird. Nach Einschätzung der Consultingfirma Rystad Energy dürfte die US-amerikanische Produktion, wenn es beim Preisniveau von 20 Dollar pro Barrel bleibt, 2020 um 2 Millionen Barrel pro Tag sinken. Damit besteht die Gefahr, dass viele Unternehmen die Bohrungen einstellen, Beschäftigte entlassen oder Konkurs anmelden müssen.

Dies erklärt auch, warum bei Donald Trump, dem die Unabhängigkeit und die Marktdominanz der USA als Ölproduzent so wichtig sind, die Nerven blank liegen. Größter Ölförderer bleiben, Nettoexporteur werden, das Dollarmonopol als Leitwährung des Ölhandels und die militärische Vormachtstellung im Nahen Osten wahren – das sind unverzichtbare Voraussetzungen für die tonangebende Rolle im Ölgeschäft, die Washington seinen wirtschaftlichen und geostrategischen Vorteil sichern.

Nach der Entscheidung der Saudis vom 6. März erhöhte die Trump-Regierung als Erstes den Druck. Die Schieferölproduzenten machten sich mit einer Lobbykampagne für Sanktionen gegen Russland und Saudi-Arabien stark, um diese Länder zur Drosselung ihrer Produktion zu zwingen.4 Am 16. März erinnerten 13 republikanische Senatoren den saudischen Kronprinzen per Brief an die „strategische Abhängigkeit“ seines Königreichs von Washington.5

Und am 9. Mai gab die US-Regierung bekannt, dass sie einen Teil ihrer Patriot-Raketen aus Saudi-Arabien abziehen werde. Da realisierte Riad, dass sein Blitzkrieg aus dem Ruder lief, und versuchte am 11. Mai den Markt mit der Ankündigung zu beeindrucken, es werde die tägliche Fördermenge um eine Million Barrel zurückfahren. Die erhoffte Wirkung auf den Ölpreis blieb allerdings aus.

Um einen Flächenbrand zu verhindern, musste die von zwei Seiten unter Druck geratene US-Regierung sich darauf einlassen, mit anderen Ländern offen über den Ölpreis zu verhandeln. Das ist eine historische Premiere von großer Tragweite: Der Schock der aktuellen Ölkrise liefert den Beweis, dass auch die USA, die seit Jahren als Einzelkämpfer agieren, auf eine Regulierung des Ölmarkts angewiesen sind.

In Russland indes sorgen die US-Sanktionen im Öl- und Gasbereich für heftige antiamerikanische Ressentiments. Die US-Maßnahmen umfassen ein Lieferverbot von Spitzentechnologien für die Schieferölgewinnung sowie Sanktionen gegen die Unternehmen, die am Bau der Gaspipeline Nord Stream 2 mitwirken, ebenso wie gegen die Banken, die die Erschließung der Lagerstätten auf der Jamal-Halbinsel finanzieren. Die Russen fürchten deshalb, dass amerikanisches Schieferöl auf den für sie strategisch wichtigen europäischen Markt vordringen könnte. Washington verdächtigt seinerseits Russland, es habe versucht, den US-Produzenten das Rückgrat zu brechen, indem es die saudische Initiative zur Produktionsdrosselung der Opec+ sabotierte.

In diesem Punkt haben die Amerikaner Russland wohl zu viel unterstellt. Die russische Verweigerungshaltung hatte womöglich schlicht damit zu tun, dass die Russen sich nicht mehr automatisch an die Allianz der Opec+ gebunden fühlen wollen. Auch wenn ihr die Preise (die ihr Steuer- und Deviseneinnahmen bescheren) nicht egal sind, hat die russische Regierung stets deutlich gemacht, dass es ihr mehr auf die Fördermengen ankommt – zumal sie von den einheimischen Ölgesellschaften wie der mächtigen Rosneft, die immer schon gegen die Förderquoten des Opec+-Systems opponierten, Druck bekommt.

Im März war der russische Präsident Wladimir Putin wahrscheinlich deren Rat gefolgt, bis er seine Meinung änderte. Denn auch wenn die russischen Verantwortlichen so taten, als könnten sie mit 42 Dollar pro Barrel leben, kann der Kreml einen Preiskrieg nicht lange durchhalten. Dies erklärt, warum Moskau eine 180-Grad-Wende vollzog und sich schließlich bereit erklärte, seine Produktion um 2,5 Millionen Barrel pro Tag zu drosseln – was die von Saudi-Arabien am 4. März vorgeschlagene Reduzierung sogar noch übertrifft. Zum ersten Mal in der Geschichte der Opec+ war Russland zu derselben Kraftanstrengung bereit wie Saudi-Arabien. Moskau zahlt damit einen hohen Preis für den „Big Oil Deal“.

Der plötzliche Kurswechsel des Kremls zeigt einmal mehr die Unschlüssigkeit der großen Förderländer angesichts der strategischen Alternative zwischen freiem Markt und dessen Regulierung. Weder Riad noch Moskau konnte den Verlockungen des schrankenlosen Wettbewerbs widerstehen, bis sie angesichts der drohenden Katastrophe den Rückzug antraten. Die Negativpreis-Episode lieferte einen Vorgeschmack auf das, was in einer Welt ohne das Sicherheitsnetz der Opec auf sie zukommen könnte. Der von Washington eingefädelte „Big Oil Deal“ ist dabei ein erster zaghafter Schritt auf dem Weg zu einer anderen Art der Regulierung.

Wenn die jetzt erzielte Einigung dazu führt, dass der Preis sich bis Anfang 2021 auf einem befriedigenden Niveau von rund 50 Dollar pro Barrel einpendelt, könnte dieses Vorgehen zum Fundament für einen umfassenderen Mechanismus werden. Das setzt allerdings voraus, dass die USA – wie es Saudi-Arabien und Russlands fordern – aufhören, praktisch den gesamten Zuwachs der Ölnachfrage allein abzudecken. Außerdem müssten die Amerikaner sich verpflichten, künftig aktiver an Angebotsanpassungen mitzuwirken. Wenn die Preiserholung hingegen trotz der Einigung ausbleibt, werden die Interessenunterschiede der Akteure erneut aufbrechen und die Gefahr eines latenten Preiskriegs heraufbeschwören.

Neben den großen Förderländern ist auch China eine wichtige Variable in der Erdölgleichung. Dabei bietet ausgerechnet die Coronapandemie den Chinesen die Chance, einen Status zu festigen, den sie sich über einen langen Zeitraum erarbeitet haben. Seit einigen Jahren spielt Peking im Öl- und Gasmarkt eine sehr aktive Rolle. Seine staatlichen Ölgesellschaften gehören zu den größten weltweit und sind außerhalb der eigenen Landesgrenzen umtriebiger als alle anderen. Die China National Petroleum Corporation zum Beispiel hält 20 Prozent der Anteile an Yamal LNG, das eine riesige Lagerstätte im russischen Obbusen erschließt. Die China National Offshore Oil Corporation beteiligt sich zusammen mit Total an der Erschließung der nigerianischen Vorkommen.

Anders als in der EU, deren Nachfrage zurückgeht, steigt in China der Erdölbedarf mal um 7, mal um 10 Prozent pro Jahr. Mit 13,5 Prozent der Weltnachfrage ist China mittlerweile der größte Verbraucher überhaupt. Sein wachsender Einfluss auf den Markt zeigt sich schon daran, dass die Entwicklung seiner wöchentlichen Importzahlen für die Akteure und Analysten auf den internationalen Märkten zu einem wichtigen Referenzindikator geworden ist – und zwar nicht nur in Asien. Chinas Abhängigkeit vom Erdöl, die bisher als „Schwachpunkt“ galt, könnte sich als Trumpf erweisen, weil sie das Land als Vertreter der Verbraucherseite zu einem entscheidenden Faktor für die Balance auf dem Ölmarkt machen könnte.

Schon seit Jahren hat die Versorgungssicherheit mit Erdöl in Peking hohe Priorität. Durch sein Seidenstraßenprojekt hat China seine Anbindung an große Öl- und Gasproduzenten wie Russland und die zentralasiatischen Länder verstärkt. Die Chinesen sind Hauptabnehmer der großen Förderländer am Persischen Golf und schließen mit ihnen so umfangreiche bilaterale Abkommen, dass die USA, die diese Region als ihr Revier betrachten, bereits nervös werden.

Gleichzeitig weiten die Chinesen bei ihren Bemühungen um eine Diversifizierung der Bezugsquellen ihre Aktivitäten bis nach Afrika und Lateinamerika aus. Bisweilen muss Peking allerdings feststellen, dass sein Einfluss auch Grenzen hat – wie etwa in Libyen, im Sudan und vor allem in Venezuela, das über die größten Ölvorkommen der Welt verfügt.

Während Washington mitten in der Coronakrise drohte, saudische Rohölimporte zu besteuern, machte China neue Zusicherungen, um seine Verträge zu konsolidieren und von den niedrigen Preisen zu profitieren. Zugleich öffnen die Chinesen ihren Markt als Absatzgebiet für die anderen erdölexportierenden Golfstaaten und für Anbieter wie Russland, Venezuela oder Iran, die von den Vereinigten Staaten mit einem einseitigen Embargo belegt wurden.

Hinzu kommt, dass sich heute alle großen Erdöl- und Gasproduzenten einschließlich der USA um den chinesischen Binnenmarkt streiten. Peking nutzt dies mittlerweile, um sich mit seiner Verhandlungsmacht günstigere Einkaufspreise zu sichern – wie schon zuvor beim Flüssigerdgas und vor allem bei der Kohle, bei der die chinesischen Einfuhrpreise als wichtigste Bezugsgröße für den Weltmarkt dienen.6

Anders als die Exportnationen Russland, Saudi-Arabien und die USA stellt das stark vom Ölimport abhängige China sich entschieden auf den ökologischen Wandel ein. In China, das mehr als jedes andere Land in erneuerbare Energien investiert, stehen mehr als die Hälfte aller Solarpaneele und Windräder weltweit, die Hälfte aller Elektroautos dieser Erde fahren auf Chinas Straßen und 90 Prozent der globalen Produktion von Elektrobussen findet hier statt.

Auch die OECD-Länder sind mittlerweile dabei, ihren Ölverbrauch zu senken. Unter dem Druck des Klimawandels wird diese Entwicklung sich weiter beschleunigen. Die Europäische Union hat sich zum Ziel gesetzt, bis 2050 CO2-neutral zu sein. Bis dahin sollen erneuerbare Energieträger mehr als 50 Prozent im Energiemix ausmachen. Allerorten rüstet man sich – wenn auch unterschiedlich intensiv – mit Initiativen zur Ersetzung fossiler Kraftstoffe durch Elektrizität.

Auch diese Umbrüche dürften sich auf den Barrelpreis als wichtigste Variable des Ölmarkts auswirken. Dieser Preis enthält ebenso wie andere Warenpreise einen Gewinnfaktor. Beim Öl setzt sich dieser aus drei Komponenten zusammen: Die erste und nächstliegende Komponente hängt von den geologisch bedingten Unterschieden bei den Förderkosten ab. Dieser Anteil wird unabhängig davon, wie der Ölmarkt der Zukunft aussieht, bestehen bleiben.

Die zweite Komponente ergibt sich daraus, dass es sich bei Öl um ein „strategisches“ Produkt handelt, das insbesondere als Treibstoff schwer zu ersetzen ist. Diese Gewinnkomponente wird tendenziell schrumpfen, wenn andere Energieträger an Bedeutung gewinnen. Die dritte und mit Abstand wichtigste Komponente ist allerdings die Preispolitik der Opec, die seit 1973 Preise festlegt, die weit über den Produktionskosten liegen.

Diese dritte Gewinnkomponente würde, wenn die Opec sich in Wohlgefallen auflöst und die Produzenten sich einen verschärften Konkurrenzkampf liefern, nach und nach aufgezehrt. Wenn die Ölgesellschaften zukünftig auf dem Markt bestehen wollen, müssen sie in die Erschließung und Produktion investieren. Für Produzenten kostenintensiver Öle wird es allerdings schwierig werden, ihre Produktionskapazitäten auszubauen, wenn die Opec-Mitglieder beschließen, die Preise nicht mehr künstlich hochzuhalten.

Sollten die Opec-Staaten dem russischen und amerikanischen Beispiel folgen und ebenfalls in den Wettbewerb um das Nachfragevolumen der Zukunft einsteigen, wird ein Zeitalter anbrechen, in dem die Ölpreise sich nicht mehr an den teuersten Sorten wie US-Schieferöl oder kanadischem Ölsand aus Alberta orientieren – die sich erst ab einem Preis von 40 bis 50 Dollar rentieren. Stattdessen werden sie sich nach den kostengünstigen Sorten richten und sich auf einem „Normalniveau“ um die 20 bis 25 Dollar einpendeln.

Den Klimaschützern gefällt dieser Abwärtstrend überhaupt nicht. Denn billiges Öl gefährdet die Wirtschaftlichkeit von Programmen, die auf die Erschließung von Erneuerbaren setzen. Sie werden wohl versuchen, durch verstärkten Druck die Regierungen dazu zu bewegen, den Preisverfall durch höhere Steuern und eine CO2-Bepreisung auszugleichen.

Wie der Ölmarkt in Zukunft aussieht, wird vor allem davon abhängen, mit wie viel Druck die verschiedenen Akteure auf die Preise wirken. Die aktuelle Krise jedenfalls zeigt, dass der Wettbewerb sich sehr unterschiedlich gestalten kann. Immerhin haben seine Hauptakteure wohl begriffen, dass es besser ist, sich auf ein Mindestmaß an Regulierungen zu einigen, als den Ölmarkt einem ungeregelten Konkurrenzkampf auszusetzen.

2 Siehe Middle East Economist Survey, Bd. 63, Nr. 10, Nikosia, 6. März 2020.

4 Pétrostratégies, Paris, 13. März 2020.

5 „Trump told Saudi: Cut oil supply or lose U.S. military support“, Reuters, 30. April 2020.

Aus dem Französischen von Andreas Bredenfeld

Sadek Boussena war von 1988 bis 1991 algerischer Energieminister und von 1989 bis 1991 Opec-Präsident. Danach lehrte er an der Universität Grenoble.